Aide Memoire N° 1773 | 30 de outubro

- Por: Juliane

- Acessos: 879

CARLOS GERALDO LANGONI

A VOLTA DA INFLAÇÃO

A nova onda da pandemia na Europa e Estados Unidos elevou a aversão global ao risco.

Essas renovadas tensões reforçam o viés de desvalorização cambial, com o dólar voltando a aproximar-se do patamar emblemático de 6 reais.

Cenários:

Os ativos de risco são penalizados com o aumento da volatilidade do Ibovespa, apesar da safra de bons balanços corporativos com destaque para o setor bancário.

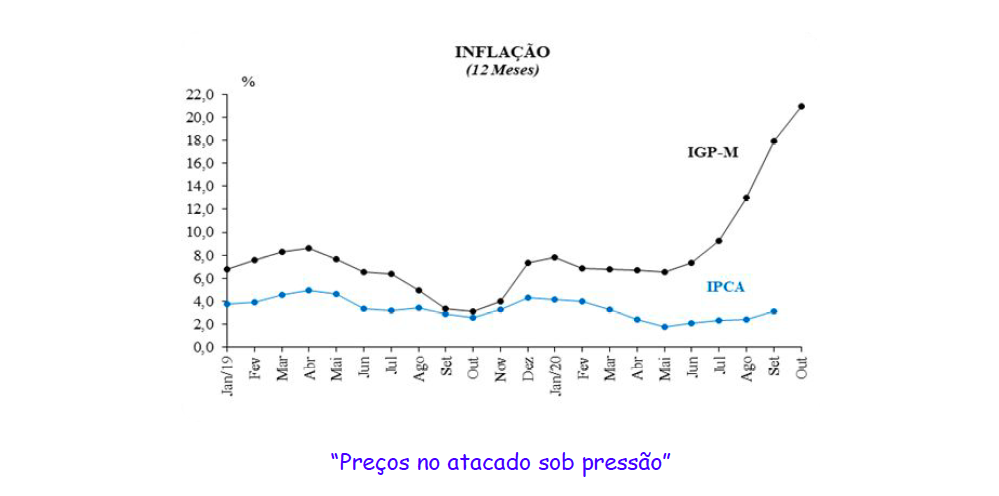

O novo desafio é a inflação, com o descolamento entre o IPCA e o IGP-M.

O ano deve se encerrar com preços ao consumidor na faixa de 3%, enquanto o índice geral deve ficar acima de 20%. Somente em outubro, o IGP-M apresentou alta de 3,23%.

É situação incomum que reflete o aquecimento da demanda por commodities , amplificada pelo overshooting cambial.

Dessa forma, o diferencial entre produtos comercializáveis e não comercializáveis está na raiz do desconforto inflacionário.

Questão em aberto é a duração desse hiato: com o reaquecimento da atividade interna, a tendência é de alta moderada no preço dos serviços.

É razoável também esperar reajuste mais expressivo de tarifas públicas, adiado em função do coronavírus.

Resta saber a extensão do ciclo das commodities que depende, crucialmente, do novo estágio de crescimento da China.

COPOM:

A manutenção da SELIC em 2% sugere que o BC ainda aposta em cenário benigno, onde as expectativas inflacionárias não serão contaminadas.

Pesou, também, a fragilidade do mercado de trabalho: apesar da melhora contínua na criação de empregos com carteira (330 mil em setembro), a informalidade mantém-se elevada, atingindo 38% da população ocupada no trimestre encerrado em agosto de acordo com a PNAD Contínua. Por outro lado, a taxa de desocupação (14,4%) mantém tendência de forte alta.

O boletim Focus trabalha com essa visão otimista de convergência dos índices de preço, com alta apenas moderada nos próximos anos - respeitado o teto oficial de 3,75% em 2021.

Dessa forma, haveria margem de manobra para manter o viés expansionista da política monetária – instrumento-chave para a saída mais rápida do mergulho recessivo.

A Sondagem Industrial da FGV aponta para retomada moderada. Por outro lado, no setor Serviços, houve queda da confiança em outubro, refletindo o aumento da incerteza.

Para esse cenário inflacionário ainda confortável tornar-se realidade, será necessário o enfrentamento dos desequilíbrios nas contas públicas, marcados pela tendência explosiva da relação dívida pública / PIB.

Nesse sentido, o impasse político em relação à tramitação da agenda de reformas e sua aprovação no Congresso alimenta a onda de incertezas e pode colocar em xeque a atual estratégia do Banco Central.

A fragilização da âncora fiscal teria impacto imediato sobre o câmbio, afetando negativamente as expectativas inflacionárias.

A estratégia de ajuste gradual dos juros básicos ficaria comprometida. O aperto monetário poderia interromper ou mesmo inviabilizar a retomada.

Ou seja, a ameaça de aceleração inflacionária obriga o Governo a redobrar sua aposta na rápida reconstrução da arquitetura fiscal. Qualquer falha terá elevado custo econômico, social e político.

Em resumo, a 2ª onda da pandemia na Europa e Estados Unidos eleva o nível de incerteza global, apesar de sinais de recuperação assimétrica da economia mundial.

No caso brasileiro, as tensões internas que ameaçam a governabilidade foram ampliadas por renovadas pressões inflacionárias.

Esse novo desafio pode ameaçar a continuidade da política de juros baixos praticada pelo BC, tornando ainda mais prioritário o ajuste fiscal.